借りる金額を決める 住宅ローンについて

住宅資金の計画を行う場合、重要なのが「希望物件の購入金額」と「予算」です。住宅資金の予算は、手元にある自己資金と住宅ローンでの借入金額になります。一般的には「自己資金を2~3割用意し、無理なく返済出来る範囲で住宅ローンを組み、予算内で物件を探しましょう」と言われています。

しかしながら、「人生の中で最も大きく重要な、一生に一度の買い物」ですので、希望物件の購入額と予算に差が出てしまう場合もありますので、「自己資金」「住宅ローン借入額」について考えてみましょう。まずは、現在のような低金利の状況下で、「自己資金2~3割を用意する」という言葉の検証から始めてみましょう。

頭金を貯めてから建てるか、

今建てるか

現時点(2020年10月)において、銀行などの金融機関においては、土地、建物、諸費用のほとんど全額を、住宅金融支援機構(旧住宅金融公庫)のフラット35においてはその9割までを融資するので(パッケージローンを利用すれば10割融資も可能です)、全体の2~3割の自己資金を用意する必要がありません。その一方、自己資金がないと住宅ローンの借入金額が多くなるので、毎月の返済額も、総返済額も多く(多額に)なります。

それでは、100%融資が可能な現時点において、『頭金を貯めてから建てるか、今建てるか』 どちらが良いのでしょうか。

答えは、今後の金利動向次第です。

現在の金利水準が高く、今後下降していく局面でしたら“しっかり貯めてから購入しましょう”が正解です。他方、これから金利が上昇していく時期であれば“今建てた方が得”と言えるでしょう。

事例をもとに考えてみましょう。下の表は、2500万円を金利2%で35年間借入した場合と、1%上昇して3%になった場合の比較です。

金利が1%上昇した場合(以下仮定条件)

| 住宅ローン借入額 | 2500万円 |

|---|---|

| 金利 | 2% |

| 返済方法 | 35年間元利均等返済 |

| 適用金利 | 毎月返済額 | |

|---|---|---|

| 現在 | 金利 2% | 82,815円 |

| 1%金利上昇 | 金利 3% | 96,212円 |

次に以下の表もご参照ください。

| 適用金利 | 毎月返済額 | 住宅ローン金額 |

|---|---|---|

| 金利 2% | 82,815円 | 2,500万円 |

| 金利 3% | 82,819円 | 2,152万円 |

| 適用金利 | 毎月返済額 | 2,000万円借り入れた 場合の毎月返済額 |

|---|---|---|

| 金利 2% | 82,815円 | 66,252円 |

| 金利 3% | 96,212円 | 76,970円 |

金利が1%上昇し、毎月の返済金額を金利2%の時並みに維持しようとすると、借入可能金額は約350万円ダウンしてしまいました。言い換えれば、マイホーム資金として物件価格(2500万円)の2割500万円を貯めたとしても、その間に金利が1%上昇してしまうと152万円に効果が薄れてしまうというわけです。 以上のことから、現状のような金利が低い状況下においては、土地購入費、住宅建築費、諸費用100%ローンが可能というメリットをフルに活かす時期ではないかと思います。

自己資金不足への対応

人生の中で最も大きく重要な、一生に一度の買い物ですから「妥協したくない」という思いのお客様の中には、親から資金援助を頂いていたり、借り入れをしている方もいらっしゃいます。

1.親からの資金援助

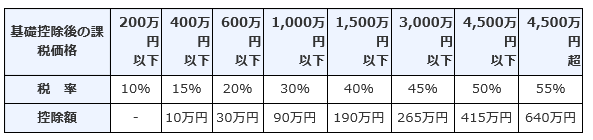

この場合の留意点は贈与税です。贈与額の基礎控除は1年間に110万円ありますが、それを超えると、贈与税が課税されます。 ただし住宅取得における贈与税には特別な非課税措置が講じられています。

20歳以上の人が直系尊属から住宅取得資金の贈与を受けた場合、一定額の贈与税が非課税になるというものです。

2020年に贈与を受けた場合の非課税枠は1000万円(省エネ性、耐震性の高い住宅は1500万円)となりますので、合計1110万円(省エネ性、耐震性の高い住宅の場合は1610万円)までが非課税となります。

この表から、「直系尊属から住宅取得等資金の贈与を受けた場合の非課税の特例措置」がなければ、1000万円の贈与を受けた場合、177万円の贈与税(直系尊属からその1月1日において25歳以上の者(子、孫など)に対する贈与における特例贈与で試算)がかかることになりますが制度を利用し確定申告をすれば、贈与税はかからないこととなります。

注意点としましては、「1000万円」はもらう側の合計金額という点です。つまり、ご両親からそれぞれ1000万ずつ贈与を受けるということはできません。両親からそれぞれ1000万円ずつもらう場合は2000万円の贈与を受けたこととなり非課税枠を超えるので贈与税が発生します。

また、(親の資産が多い場合は不利益になるので使わない方が良いですが)相続時精算課税制度を活用すると親から子への贈与累計額で2,500万円までは贈与税が非課税になります。従いまして、2020年中の贈与であれば合計3500万円(省エネ性、耐震性の高い住宅の場合は4000万円)までの贈与税が非課税となります。(この場合、110万円の基礎控除は適用されません)尚、この制度を使って贈与された額は相続時に相続財産に加算され、一度この制度を使うと以降の贈与はすべてこの制度が適用されることになりますので注意が必要です。

2.親からの借り入れ

資金援助ではなく、親から借金をする方もいらっしゃいます。この場合の注意点は、税務署に贈与とみなされないようにすることです。キチンと契約書を作成し、銀行振込みなどで、返済実績を残すなど、親からの借金であることを客観的に証明できるようにしておかなければなりません。借入れの金利については、市場実勢に比較して低い金利で借入れしている事例もあるようです。

借りられる金額の計算

住宅ローンの借入可能額を決めるポイントは「返済比率」です。返済比率とは、毎月の収入に対して、毎月の返済額がどのくらいの比率か示したものです。住宅金融支援機構(旧住宅金融公庫)のフラット35を例に取ると、年収によって返済比率は次のようになります。

| 年収 | 400万円未満 | 400万円以上 |

|---|---|---|

| 返済比率 | 30%以下 | 35%以下 |

住宅購入に関する雑誌や本などにある「住宅ローンの返済負担は年収の25%以内が目安」という数字よりも大きいことがわかります。 返済比率を決める項目は次のとおりです。

- 年収

- 住宅ローン金額(総借入金額)

- 返済期間

- 金利

仮に、金利を3%に固定すると、①年収、②住宅ローン金額、③返済期間は、下の表のとおりです。

| 年収 |

返済 比率 |

返済期間と住宅ローン金額(万円) | 年間返済額(万円) | 年月返済額(万円) | |||

|---|---|---|---|---|---|---|---|

| 20年 | 25年 | 35年 | 50年 | ||||

| 300万円 |

20% 25% 30% 35% |

900 1,125 1,350 1,575 |

1,050 1,315 1,580 1,845 |

1,295 1,620 1,945 2,270 |

1,550 1,940 2,325 2,715 |

60 75 90 105 |

50,000 62,500 75,000 87,500 |

| 400万円 |

20% 25% 30% 35% |

1,200 1,600 1,800 2,100 |

1,400 1,755 2,105 2,455 |

1,730 2,160 2,595 3,025 |

2,065 2,595 3,105 3,620 |

80 100 120 140 |

66,600 83,300 100,000 116,600 |

| 500万円 |

20% 25% 30% 35% |

1,500 1,875 2,250 2,625 |

1,755 2,195 2,635 3,070 |

2,160 2,700 3,245 3,785 |

2,595 3,230 3,880 4,520 |

100 125 150 175 |

83,300 104,100 125,000 145,800 |

| 600万円 |

20% 25% 30% 35% |

1,800 2,250 2,700 3,155 |

2,105 2,635 3,160 3,690 |

2,595 3,245 3,895 4,545 |

3,105 3,880 4,655 5,435 |

120 150 180 210 |

100,000 125,000 150,000 175,000 |

| 800万円 |

20% 25% 30% 35% |

2,400 3,000 3,600 4,200 |

2,810 3,510 4,215 4,915 |

3,460 4,325 5,195 6,060 |

4,140 5,170 6,210 7,250 |

160 200 240 280 |

133,300 166,600 200,000 233,300 |

| 1000万円 |

20% 25% 30% 35% |

3,000 3,750 4,500 5,250 |

3,510 4,390 5,270 6,145 |

4,325 5,410 6,495 7,575 |

4,170 6,470 7,760 9,055 |

200 250 300 350 |

166,600 208,300 250,000 291,600 |

上の表を参照すれば、金利が3%の場合に、年収と返済期間から、借入金額を割り出すことができます。例えば、年収が400万円の場合、フラット35であれば「年収400万円以上の場合、返済比率は35%以下」なので、返済期間を50年とすれば最大3,620万円借り入れられることがわかります。

目安ではなく、詳細に計算したい場合は次のボタンをクリックして下さい。

借りられる金額を計算する入力項目は次のとおりです。

- 「あなた」の年収

- 返済期間(満44才以下の方は“35年”を選択してください。)

- 融資金利(最新の金利情報をクリックして、一番低い金利を入力して下さい)タマホームでは、フラット35の“その時の最低金利”の金融機関をご案内します。

- 返済方法を選んでください。(元利均等返済、元金均等返済をクリックして下さい)

- 他の借入金額(自動車ローン、カードローンや通販の割賦払いなどを入力して下さい)

- 実際に、融資を受ける際の審査においては重要な項目です。(審査の項参照)全てを入力したら『計算する 』をクリックし、計算された数字が「あなた」の借入可能金額です。

今の家賃を基にした

借入金額の計算

次に、『現在の家賃』をベースにして、借り入れられる金額を計算してみましょう。次のボタンをクリックしてください。

家賃をベースに計算する入力項目は次のとおりです。

- 毎月の返済額は、最小借入の計算なので、①の『現在家賃』を入力して下さい。

- 融資金利(最新の金利情報をクリックして、一番低い金利を入力して下さい)タマホームでは、フラット35の“その時の最低金利”の金融機関をご案内します。

- 満44才以下の方は返済期間『35年』を選択して下さい

- 返済方法を選んでください。(元利均等返済、元金均等返済をクリックして下さい)

全てを入力したら『計算する』をクリックし、計算された数字が『現在の家賃』をベースにした借入可能金額です。

前項の『年収と返済比率』をベースとした借入金額と、『現在の家賃』をベースにした借入金額を計算しましたが、この2つの数字と『自己資金』、そして『希望する物件』の予算を基に借りる金額を検討して下さい。

※なお、借入金額を正確に計算する際には、「住宅ローン審査」の項で、『返済比率』と『審査金利』を確認して入力して下さい。

無理なく返済出来る金額を

増やすには?

実際のところ『希望する物件』の予算を考えた場合、現在の家賃並みで返せる範囲を超えてしまうことも多いようです。人生の中で最も大きく重要な、一生に一度の買い物ですから「妥協したくない」という思いのお客様もいらっしゃいます。

たとえば、住宅ローンを組むと『団体信用生命保険(団信)』に加入しますので、現在加入の生命保険を見直して毎月の返済金額を増やすということも可能です。

あるいは、意外と節約できるのが携帯電話の電話代です。一度、家庭の毎月の支出を見直してみて下さい。使い道がわからないお金も結構出てくると思います。そうした使途不明金(?)の支出見直しを行うことも大事です。

しかしながら、「住宅ローン借入金額」の増額検討、増額へ向けての方策は、個々のお客様の事情・考え方、そして家族のライフプランによって大きく異なります。

もし、よろしければ個別に相談を承っておりますので、無料相談をご利用ください。(予約が必要です。詳しくはタマホーム金融部までお問合せ下さい。)

住宅ローンに関するお問合せ

「人生の中で最も大きく重要な、一生に一度の買い物」ですので、希望物件の購入額と予算に差が出てしまう場合もあります。

「自己資金」「住宅ローン借入額」について考えてみましょう。

タマホームでは住宅ローンのお悩みをサポートしていますのでお気額にお問合せください。

住宅ローンについての

お悩み相談はこちら